今、日本で最も「節税」できる方法ってありますか?

みなさま、こんにちは。

ピンク社長こと多田多延子です。

今、日本で最も「節税」できる方法ってありますか

とよくご質問頂きます。

2016年3月迄であれば

「生産性向上設備投資優遇税制」をご活用頂くと、

100%即時償却が可能です。

※2016年4月以降は50%特別償却となります。

年末の確定申告や3月決算の準備で

即時償却可能な太陽光設備の

お問い合わせがとっても増えています。

グリーン投資減税とは異なり、

生産性向上設備投資優遇税制では、

確定申告・決算の2~3ヶ月前に物件を決定し、

税制利用の手続きが必要です。

物件購入後の税制利用はできません。

★物件決定のタイミング

年末の確定申告 ⇒ 2016年11月前半まで

3月の確定申告 ⇒ 2017年1月頃まで

★即時償却の条件 青色申告をしている法人・個人

青色申告をしている法人・個人 2016年3月末迄に売電をしていること

2016年3月末迄に売電をしていること 資本金1億円以下の法人

資本金1億円以下の法人

詳しくはこちらをご覧ください。

→https://pinkshacho.com/jpwp/wp-content/uploads/img/blog_import_5cdbeebcb77ba.pngquestion/kessan/

そして、太陽光投資での即時償却って

どれくらい「節税」出来ますかというご質問も多いです。

通常、設備については

それぞれのモノによって決められた耐用年数に応じて

減価償却という税務処理を致します。

一方、即時償却の制度は

設備の取得年度に一括で償却

または耐用年数を短縮して節税効果を高めるなどの狙いがあります。

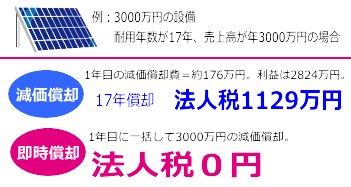

耐用年数17年と即時償却の

金銭的メリットを比較いたします。

たとえば3000万円の設備を取得し、

耐用年数が17年、売上高が年3000万円の場合

毎年均等に減価償却を行っていくと、

「3000万円÷17年」で 1年目の減価償却費は約176万円。

売上高からその176万円が控除されて利益は2824万円となり、

法人税などの税率が40%なら税額は1129万円です。

即時償却ではいかがでしょうか

1年目に一括して3000万円の減価償却ができるため、

売り上げ3000万円から差し引いて

利益はゼロとなり、法人税はかかりません。

17年減価償却 法人税1129万円

VS

即時償却 法人税0円

このように、即時償却には大きなメリットがあります。

但し、この即時償却が活用できるのは

平成28年3月末迄の期間限定です。

そして、節税だけではなく

即時償却+20年間の売電収入、

CO2削減による社会貢献など大きなメリットもございます。

「即時償却」にご興味のある方は、お気軽にお問い合わせください。

太陽光専門コンシェルジュ対応![]()

お問い合わせ専用ダイヤル

0120-713-288(平日9時半~18時半)

◆+。・゚*:。+◆+。・゚*:。+◆+。・゚*:。+◆+。・゚*:。+◆+。・゚*:。+◆

大家さん必見

大家さん必見

不動産投資と比較するリスクと利回り

【徹底比較】不動産投資VS太陽光投資 その①

【徹底比較】不動産投資VS太陽光投資 その① 【徹底比較】不動産投資VS太陽光投資 その②

【徹底比較】不動産投資VS太陽光投資 その② 【大人気】不動産投資VS太陽光投資 徹底比較

【大人気】不動産投資VS太陽光投資 徹底比較